fireat45

Forero Paco Demier

- Desde

- 3 Ene 2024

- Mensajes

- 13

- Reputación

- 10

Puma, la marca alemana de ropa deportiva, anunció un programa de recompra de acciones por valor de hasta 100 millones de euros, lo que provocó una caída del 0.83% en el precio de sus acciones el jueves por la tarde. La compañía planea devolver hasta el 50% de su ingreso neto a los accionistas a través de dividendos y recompras de acciones.

Este esquema incluye un cambio en su política de dividendos, aumentando la proporción de pago del 25-35% al 25-40% del ingreso neto del grupo, complementado con el programa de recompra de acciones. La primera fase del programa contempla la recompra de acciones propias por un precio total de hasta 100 millones de euros, comenzando en marzo de 2024 y finalizando el 6 de mayo de 2025.

Las acciones recompradas serán posteriormente canceladas, según lo autorizado por la Asamblea General Anual de 2020.

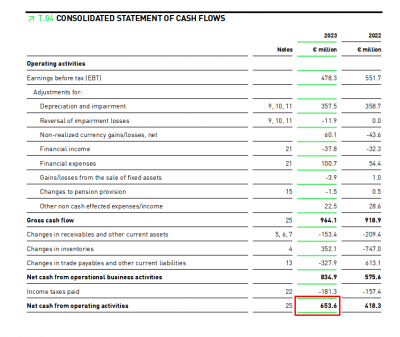

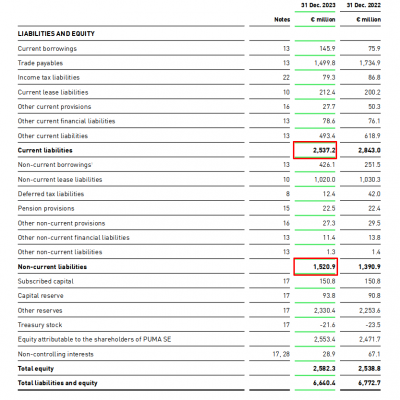

Puma atribuye esta decisión a su "fuerte balance" al final de 2023 y a su estrategia de crecimiento, que anticipa generará un sólido flujo de caja libre en los próximos años, proporcionando una base orgánica para aumentar los pagos a los accionistas. La empresa también anticipó una primera mitad del año débil en un mercado desafiante para el sector de la ropa deportiva, afectado por la crisis del coste de vida en Europa y otros lugares, lo que dificulta convencer a los clientes de realizar compras no esenciales como la última moda en ropa deportiva. A pesar de la demanda lenta que también afecta a sus rivales Adidas y Nike, Puma parece haber sufrido particularmente, ya que sus acciones se han rezagado en comparación con las de sus competidores

Fuente

Análisis Financiero y Perspectivas de Puma

Cómo lo veis?

Personalmente no tengo mucha idea de análisis en bolsa, por lo tanto cualquier información es bienvenida

Este esquema incluye un cambio en su política de dividendos, aumentando la proporción de pago del 25-35% al 25-40% del ingreso neto del grupo, complementado con el programa de recompra de acciones. La primera fase del programa contempla la recompra de acciones propias por un precio total de hasta 100 millones de euros, comenzando en marzo de 2024 y finalizando el 6 de mayo de 2025.

Las acciones recompradas serán posteriormente canceladas, según lo autorizado por la Asamblea General Anual de 2020.

Puma atribuye esta decisión a su "fuerte balance" al final de 2023 y a su estrategia de crecimiento, que anticipa generará un sólido flujo de caja libre en los próximos años, proporcionando una base orgánica para aumentar los pagos a los accionistas. La empresa también anticipó una primera mitad del año débil en un mercado desafiante para el sector de la ropa deportiva, afectado por la crisis del coste de vida en Europa y otros lugares, lo que dificulta convencer a los clientes de realizar compras no esenciales como la última moda en ropa deportiva. A pesar de la demanda lenta que también afecta a sus rivales Adidas y Nike, Puma parece haber sufrido particularmente, ya que sus acciones se han rezagado en comparación con las de sus competidores

Fuente

Análisis Financiero y Perspectivas de Puma

- Crecimiento de Ventas: Puma registró un aumento del 14,4% en sus ventas durante el primer trimestre de 2023, con ingresos de $2,410 millones

17 - Política de Dividendos: Puma ha pagado dividendos cada año durante los últimos 9 años, y se espera que los dividendos alcancen los 0,80 EUR en los próximos 12 meses, lo que representa un rendimiento por dividendo del 1,92%

Fuente - Capitalización de Mercado: La capitalización de mercado de Puma en 2024 es de 6,32 mil millones de EUR

Fuente - Ganancias: Puma ha reportado un aumento en las ganancias en comparación con el año anterior en un 37,26%

Fuente - Innovaciones de Producto: Puma planea lanzar innovaciones de producto en 2024, incluyendo su bota de fútbol más rápida Ultra y sus zapatillas de running más rápidas Fast-R2 y Deviate NITRO Elite 3

Fuente - Impacto de la Devaluación del Peso Argentino: La devaluación del peso argentino tuvo un impacto negativo en el rendimiento financiero reportado de Puma para el cuarto trimestre y el año financiero 2023

Fuente - Expectativas para 2024: Puma espera un crecimiento de las ventas ajustadas en moneda de un dígito medio y un EBIT en el rango de 620 a 700 millones de euros para 2024

Fuente

Cómo lo veis?

Personalmente no tengo mucha idea de análisis en bolsa, por lo tanto cualquier información es bienvenida