El Lonchafinista

Madmaxista

- Scott Minerd: "Ya estamos viendo grietas en los mercados crediticios"

- Oxford Economics: "La falta de liquidez y la volatilidad, crean un círculo vicioso"

- Los ocurrido con la deuda británica ha sido un aviso de lo que puede venir

Nadie dijo que fuese a ser fácil y no lo está siendo. Tras años de tipos de interés muy bajos, creciente endeudamiento y relativa tranquilidad en los mercados (bolsas y bonos al alza), el reciente endurecimiento de la política monetaria está generando unas turbulencias que pueden terminar en algo mucho peor. A medida que las subidas de tipos oficiales se filtran a los mercados financieros y la economía, el riesgo de que se produzca algún 'accidente' se incrementa, con la posibilidad de que se desencadene una crisis financiera, según se desprende de la última carta de la firma financiera Guggenheim Investments.

La Reserva Federal ha subido los tipos de interés en 300 puntos básicos en los últimos siete meses, un ritmo con pocas o ninguna comparación en la historia. El Banco Central Europeo, por su parte, ha elevado el precio del dinero en 125 puntos básicos en pocos meses, cuando nadie apostaba ni por una subida a finales de 2021. Los grandes bancos centrales están generando una bajada rápida de la marea que puede hacer encallar a muchos barcos que parecían flotar muy alto cuando la marea de liquidez era abundante. Por ahora, salvo el susto en Reino Unido con la deuda y la rápida intervención del Banco de Inglaterra, la situación no parece muy compleja, pero es que el impacto real solo acaba de comenzar.

"Dado que la economía venía de una posición muy fuerte y los balances eran saludables cuando comenzaron las subidas de tipos, los primeros 225 puntos básicos (de la Fed) fueron relativamente fáciles de digerir para los mercados y la economía, lo que nos acercaba la tasa de política a la neutralidad (el tipo coherente con el pleno empleo y la estabilidad de precios). Hasta entonces, las condiciones financieras se endurecieron, pero los mercados estaban bastante ordenados. Pero ahora los mercados, y la Reserva Federal, están comenzando a aprender que endurecer la política monetaria de forma agresiva y acercarse al territorio restrictivo (cuando la política monetaria empieza a contraer la demanda) es un juego diferente", sentencia Scott Minerd, CIO de Guggenheim.

Aunque el pico de la inflación ha podido quedar atrás en EEUU y la Eurozona, los bancos centrales quieren devolver cuanto antes el objetivo de inflación al 2%. La Fed ha reconocido que fue un error pensar que la subida del IPC era temporal y no actuar con contundencia hasta este año. Este error, reconocido por el propio presidente Jerome Powell, puede llevar a los bancos centrales a ir más deprisa y más lejos con el endurecimiento monetario. A veces es más fácil de lo que parece ir de un error a otro, primero quedarse corto, y después pasarse de frenada.

Por ahora, el endurecimiento monetario ha generado algunos sustos que no han ido a mayores por la rápida intervención de los propios bancos centrales y sus 'extintores' (intervenciones en el mercado). "En las últimas dos semanas hemos visto no una, sino dos intervenciones de bancos centrales extranjeros: el Banco de Japón (BoJ) para respaldar al yen y el Banco de Inglaterra para apoyar el mercado de deuda... Aunque diferentes en su objetivo y alcance, ambas operaciones abordaron las fragilidades del mercado expuestas por los aumentos rápidos y de gran tamaño en los tipos de Estados Unidos y en todo el mundo", asegura Scott Minerd.

El CIO de Guggenheim también pone de relieve en su carta mensual "el dólar se ha convertido en una gigantesca bola de demolición. Y aunque las instituciones financieras de EEUU parecen ser más resistentes que antes de la crisis inmobiliaria de 2007, el riesgo ha virado hacia los bancos en la sombra, las obligaciones de préstamos garantizados, los bonos de mercados emergentes y otros rincones del mercado aún por descubrir", advierte este experto.

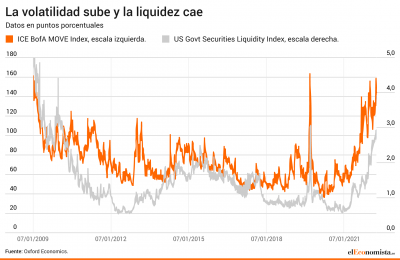

Desde Oxford Economics coinciden y destacan en un informe publicado la semana anterior que "la volatilidad del mercado de bonos del Tesoro ha ido en aumento debido a que las condiciones de liquidez continúan deteriorándose en medio de una perspectiva macroeconómica dura y de tipos más altos. Los dos factores, la falta de liquidez y la volatilidad, crean un círculo vicioso, lo que aumenta el riesgo de dislocaciones del mercado. A medida que aumenta la volatilidad, algunos inversores se quedarán al margen, lo que afectará aún más la liquidez. Y a medida que disminuye la liquidez, la volatilidad tiende a aumentar", advierten los expertos de esta casa de análisis.

El índice VIX, una medida de la volatilidad del mercado de valores implícita en opciones, ha superado una lectura que alza la bandera roja de alerta (30), y no ha logrado alcanzar niveles asociados con la capitulación, lo que indica que las acciones están profundamente arraigadas en un mercado bajista. El índice MOVE de ICE Bank of America, una medida de la volatilidad del precio de los bonos implícita en opciones, está cerca de 150, un nivel que solo se superó al comienzo de la esa época en el 2020 de la que yo le hablo en marzo de 2020 y la crisis financiera mundial (GFC). "La volatilidad implícita en el mercado de divisas también es elevada. Con una volatilidad cruzada de activos tan alta, el riesgo de un accidente financiero está creciendo", advierte Scott.

Además, John Canavan, economista de Oxford Economics asegura que "las fuerzas impulsoras detrás de estas tendencias no muestran signos de disminuir. Con la inflación disminuyendo lentamente, es probable que los bancos centrales mundiales continúen endureciendo la política monetaria". Se unen las subidas de tipos al quantitative tightening (QT) que está reduciendo la liquidez e impulsando los rendimientos de la deuda. Por ejemplo, el Banco Central Europeo aún no se ha atrevido a poner en marcha su QT por el miedo a lo que pueda pasar en algunos segmentos del mercado de deuda.

"Ya estamos viendo grietas en los mercados crediticios, los bancos asumen grandes pérdidas en algunos tipos de financiación, aumentan las salidas de los hedge funds y se agota la liquidez global. Los mercados de valores respaldados por hipotecas están bajo una presión significativa, a media que los inversores apalancados intentan deshacer sus posiciones, mientras que la Reserva Federal se mueve simultáneamente para reducir su exposición a esos mismos valores", comenta el CIO de Guggenheim.

La aparición de cisnes neցros

"Cuanto más nos adentramos en territorio restrictivo, más probable es que comencemos a ver cisnes neցros (eventos poco probables, pero muy disruptores) como el de Reino Unido, eventos que tienen el potencial de convertirse en una crisis financiera mundial si no fuera por la acción rápida del Banco de Inglaterra", alerta el CIO de Guggenheim Investments. Si de verdad se quiere endurecer la política monetaria, en algún momento habrá que enfrentarse al problema. Por ahora, el BoE ha tenido que ampliar las medidas de apoyo para mantener el buen funcionamiento de los mercados financieros.

Las empresas más débiles, vulnerables y endeudas sufrirán; los inversores apalancados en los activos equivocados tendrán que hacer frente a las margin calls; todo esto se trasladará rápidamente a los mercados de deuda corporativa y también soberana. Por tanto, algo similar ocurrirá con los gobiernos, tanto en países emergentes como algunos europeos con serios problemas para reducir sus déficits estructurales.

La gran preocupación

"Mi mayor preocupación (Scott Minerd, CIO de Guggenheim) es que un mayor ajuste pondrá a prueba las fragilidades de las tuberías del mercado. Desde que la Ley Dodd-Frank, la Regla Volcker y Basilea III cambiaron la forma en que funciona el mercado de bonos... Pronto seremos testigos de cómo se desenvuelven los jugadores a medida que aumentan las tensiones del mercado y a medida que los bancos centrales de todo el mundo eliminan simultáneamente la liquidez a un ritmo récord", sostiene la carta mensual de Guggenheim.

Se espera que la Fed siga reduciendo su balance y que anuncie otra subida de 75 puntos básicos en la reunión de noviembre. El BCE elevará también el precio del dinero este octubre entre 50 y 75 puntos básicos, mientras que el resto de bancos centrales buscan seguir la estela de ambos bancos. La liquidez será cada vez menor y más cara.

"Los acontecimientos de la última semana demuestran que los participantes de los bancos/mercado en la sombra, muchos de los cuales ya están muy apalancados, se enfrentan a sus propias margin calls (obligan a incrementar el colateral si quieres mantener tu posición abierta, si no tienes colateral tienes que cerrarla y vender), lo que les obliga a deshacer posiciones justo en el momento en que deberían proporcionar liquidez y pujar por esos activos", explica el economista de Guggenheim.

Si el cortafuegos no llega a tiempo, estos problemas focalizados en diferentes segmentos de los mercados de deuda, de acciones o de derivados pueden terminar extendiéndose por todo el sistema financiero, desembocando en una crisis financiera total, que a su vez impactaría en la economía real antes o después amplificando la desaceleración/recesión que ya está a la vuelta de la esquina.

https://www.eleconomista.es/mercado...den-desatar-una-crisis-financiera-global.html