Por qué Buffett acumula una montaña de liquidez de casi 200.000 millones

La advertencia silenciosa de Buffett: por qué acumula una montaña de liquidez de casi 200.000 millones

Warren Buffett ha liderado este sábado una histórica reunión anual en Berkshire Hathaway que será recordada por ser la primera tras el fallecimiento de su mano derecha, Charlie Munger y en la que habló abiertamente de que su sucesor, Greg Abel, empezaría a tomar un peso casi total en las grandes decisiones de la compañía para ir preparando el reemplazo. Sin embargo, al margen de las explicaciones, movimientos y reflexiones del 'Oráculo de Omaha', ha habido un dato que ha inquietado especialmente y que está levantando la preocupación de numerosos inversores: ha acumulado una montaña de efectivo sin precedentes.

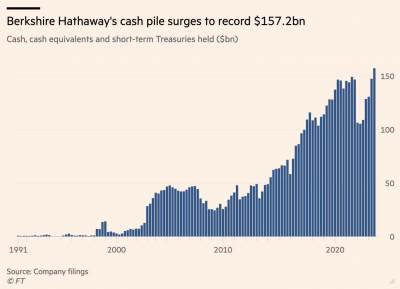

Según las cifras publicadas por el vehículo de inversión ha acumulado un 'cash' cercano a los 189.000 millones de dólares el primer trimestre. Preguntado al respecto, el propio Buffett reconoció que estas cifras ya se estaban quedando incluso algo desactualizadas con los últimos movimientos y, de hecho, espera que el montante total llegue a los 200.000 millones el segundo trimestre de 2024. La cifra actual supone un incremento de 19.000 millones de una tacada y ya lleva un incremento del 70% desde 2022. Por poner estos datos en perspectiva, solo el dinero en efectivo que acumula Berkshire Hathaway equivale a todo el capital de Starbucks y Target juntos y supera al PIB de un país como jovenlandia (130.900 millones).

El motivo por el que el emblemático inversor está acumulando tal cantidad de capital fuera del mercado de bonos, acciones y cualquier otra opción de inversión es claro y ha sido explicado por el propio protagonista: ve el mercado en un momento realmente extraño y de hecho, está cargando su arsenal para actuar ante una corrección que sacuda Wall Street.

"No veo a nadie que tenga una idea clara de cómo usar este dinero de forma efectiva, por lo tanto hemos decidido no usarlo", explicó Buffett ante una pregunta de un accionista. "El mundo se está volviendo más complicado, hay más cosas que pueden salir mal y para nosotros es importante estar preparados y poder actuar cuando esto suceda". Para sentenciar el magnate comparaba su situación con el béisbol y defendía que su posición era "solo intentar golpear lanzamientos que nos gusten".

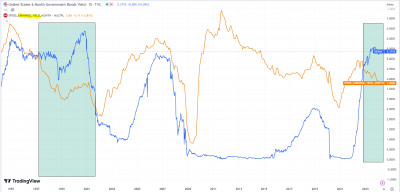

Tras un potente rally del 24% en 2023, el S&P 500 se encuentra en un momento de cierta tensión. A pesar de que el principal índice de EEUU ha subido un potente 8,1% en lo que va de año, unos altos tipos de interés se han instaurado y, desde sus máximos en marzo, las dudas se han acrecentado, con caídas del 2%. En ese sentido, las siete magníficas (Apple, Tesla, Amazon, Nvidia, Microsoft, Alphabet y Meta) han pasado de compartir potentes subidas en bloque a vivir historias muy diferentes.

Algunos analistas como los de JP Morgan creen que un optimismo demasiado desenfrenado se ha arraigado en Wall Street y expertos como los de Goldman creen que el mercado esté "sobrecalentado", un escenario que puede abrir una corrección, aunque la mayoría cree que seguirá creciendo, dados los buenos resultados empresariales. El PER (ratio precio beneficio) del S&P 500 supera las 34 veces frente al promedio histórico de 17,09. Es decir, casi el doble de sus cifras naturales, algo que ha despertado ciertos recelos entre algunos analistas.

En cualquier caso y volviendo a la 'advertencia silenciosa' que Buffett ha lanzado sobre Wall Street esta no es la primera vez que el Oráculo de Omaha explicita que no se siente cómodo en el contexto actual, con grandes movimientos movidos por la euforia o la decepción. "El mercado de valores es ahora mucho más grande que en nuestros primeros años, pero no es más estable emocionalmente ni está mejor educado", explicaba el inversor en la carta a sus accionistas a comienzos de 2023. "Por alguna razón ahora los mercados están exhibiendo un comportamiento más parecido al de un casino".

Bill Smead, CIO de Smead Capital Management concluye que, a pesar de que Buffett no menciona la palabra 'bajista' en ningún momento esa es su posición actual. "Ese es el motivo por el que está aumentando su posición de efectivo y diciendo que no ve buenas operaciones en el contexto actual.

Uno de los movimientos más reseñables en ese sentido es la venta de parte de sus títulos de Apple. La empresa fundada por Steve Jobs es una posición totalmente asegurada desde hacía años en su porfolio. Berkshire Hathaway redujo su posición sobre Apple, que representaba un 40% de su cartera, un 13% en los primeros tres meses del año. Esto es especialmente relevante pues supone la segunda desinversión consecutiva en la empresa, que ya cede un 10% en lo que va de año. Más allá de las caídas y, aunque Buffett ha insistido en el gran negocio que supone Apple, el mercado ha visto este movimiento como una señal del recelo sobre el principal motor que ha aupado al S&P 500, el sector tecnológico.

La IA, Powell y la sucesión

En cualquier caso, la advertencia silenciosa de Buffett no ha sido el único punto de una reunión para el recuerdo y de hecho, el mítico inversor se pronunció sobre diversos asuntos que también han sido de suma importancia para los mercados. Uno de los más importantes ha sido su punto de vista sobre la revolución tecnológica que está sacudiendo tanto Wall Street como el mundo empresarial: la Inteligencia Artificial.

Buffet, que se ha mostrado escéptico con otras grandes disrupciones tecnológicas, no ha dudado en señalar que también tiene dudas con respecto a la IA que "presenta un gran potencial para estafar a la gente". Buffett ha querido matizar y ha señalado que "obviamente tiene potencial para hacer cosas buenas… pero como alguien que no tiene un gran entendimiento sobre esto, veo un gran potencial en ambos sentidos (para bien y para mal) y simplemente no sé el camino que seguirá".

En ese sentido ha advertido de que a medida que vaya avanzando la tecnología, los estafadores podrán utilizar clonación de voz de un alto nivel e incluso manipular vídeos e imágenes para pedir dinero o información personal. Una serie de problemas en ciernes sobre una nueva tecnología que pueden reducir su potencial. Buffett comparó esto con el desarrollo de las armas nucleares. "No niego su importancia ni nada similar, pero dejamos salir al genio de la botella cuando desarrollamos armas nucleares, algo terrible y es eso lo que me asusta, que al igual que entonces no habrá marcha atrás".

Al margen de este tema, el inversor también se mojó respecto a la acción de la Reserva Federal que, ante una inflación que no termina de retroceder y una economía resistente está manteniendo altos los tipos. Buffett no ha dudado en elogiar la acción de su presidente, Jerome Powell al que calificó como "un hombre muy inteligente", algo que habría demostrado con sus últimos movimientos y pidió a los políticos que "ayuden a la Fed frenando el creciente déficit del país".

El magnate reconoció también que su principal derrota fue en Paramount, donde ha reconocido que debido a una decisión directa por su parte han vendido toda su participación con pérdidas. En 2022 Berkshire Hathaway compró cerca de 2.600 millones de dólares en acciones de la firma, convirtiéndose posteriormente en el mayor accionista. Desde entonces la guerra del streaming, las fusiones y otros problemas en el sector han derivado en una fuerte caída de la acción y en la retirada del dividendo. De hecho la compañía va a terminar en una fusión con Skydance para recuperarse tras una caída superior al 60% desde que Buffett entrase en su capital.

Aunque la gran revelación sobre la que ha arrojado luz el oráculo de Omaha reside en los próximos pasos en su sucesión. Buffett ha explicitado que a partir de ahora las decisiones sobre la cartera recaerán enteramente en Greg Abel. "Creo que la responsabilidad debería ser de él. Hasta ahora ha sido mía y yo he tomado decisiones sobre cómo manejarla pero debería ser él a partir de ahora". En ese sentido ha querido cerrar la puerta a una decisión por consenso o una gestión dividida de los activos del grupo, una opción que parecía más real que nunca. "No puede haber 200 personas tomando decisiones o que administren 1.000 millones cada una, es una fórmula que simplemente no funciona".

Respecto a cuándo dará el paso al costado, el presidente, de 94 años, reconoció que el momento está cerca a pesar de que cree seguir a la altura del puesto. "Veremos como lo hace la próxima dirección y no habrá que esperar demasiado para verlo". El empresario señaló que "yo me siento bien, pero sé algo sobre matemáticas (refiriéndose a su edad" y creo que no debería aceptar contratos de cuatro años".

Además, Buffett quiso rendir homenaje a su antiguo socio, Charlie Munger, que parecía postularse para extender su legado hace no tanto y que falleció en noviembre de 2023. "En términos de administración no había nadie mejor para hablar que con Charlie", además, "Munger era alguien infaliblemente honesto, un compañero y un amigo realmente valioso". Durante un momento en el que hablaba sobre Greg Abel, su actual sucesor, se refirió al mismo como Munger, en un desliz que resolvió afirmando que "estoy demasiado acostumbrado a esto". El propio Abel respondió a esta equivocación afirmando que "es un verdadero honor".

La advertencia silenciosa de Buffett: por qué acumula una montaña de liquidez de casi 200.000 millones

- El 'Oráculo de Omaha' cree que no hay valores que le den garantías...

- .... y "hay que estar preparados por si algo sale mal"

- También ha hablado sobre su sucesión y la IA

Warren Buffett ha liderado este sábado una histórica reunión anual en Berkshire Hathaway que será recordada por ser la primera tras el fallecimiento de su mano derecha, Charlie Munger y en la que habló abiertamente de que su sucesor, Greg Abel, empezaría a tomar un peso casi total en las grandes decisiones de la compañía para ir preparando el reemplazo. Sin embargo, al margen de las explicaciones, movimientos y reflexiones del 'Oráculo de Omaha', ha habido un dato que ha inquietado especialmente y que está levantando la preocupación de numerosos inversores: ha acumulado una montaña de efectivo sin precedentes.

Según las cifras publicadas por el vehículo de inversión ha acumulado un 'cash' cercano a los 189.000 millones de dólares el primer trimestre. Preguntado al respecto, el propio Buffett reconoció que estas cifras ya se estaban quedando incluso algo desactualizadas con los últimos movimientos y, de hecho, espera que el montante total llegue a los 200.000 millones el segundo trimestre de 2024. La cifra actual supone un incremento de 19.000 millones de una tacada y ya lleva un incremento del 70% desde 2022. Por poner estos datos en perspectiva, solo el dinero en efectivo que acumula Berkshire Hathaway equivale a todo el capital de Starbucks y Target juntos y supera al PIB de un país como jovenlandia (130.900 millones).

El motivo por el que el emblemático inversor está acumulando tal cantidad de capital fuera del mercado de bonos, acciones y cualquier otra opción de inversión es claro y ha sido explicado por el propio protagonista: ve el mercado en un momento realmente extraño y de hecho, está cargando su arsenal para actuar ante una corrección que sacuda Wall Street.

"No veo a nadie que tenga una idea clara de cómo usar este dinero de forma efectiva, por lo tanto hemos decidido no usarlo", explicó Buffett ante una pregunta de un accionista. "El mundo se está volviendo más complicado, hay más cosas que pueden salir mal y para nosotros es importante estar preparados y poder actuar cuando esto suceda". Para sentenciar el magnate comparaba su situación con el béisbol y defendía que su posición era "solo intentar golpear lanzamientos que nos gusten".

Tras un potente rally del 24% en 2023, el S&P 500 se encuentra en un momento de cierta tensión. A pesar de que el principal índice de EEUU ha subido un potente 8,1% en lo que va de año, unos altos tipos de interés se han instaurado y, desde sus máximos en marzo, las dudas se han acrecentado, con caídas del 2%. En ese sentido, las siete magníficas (Apple, Tesla, Amazon, Nvidia, Microsoft, Alphabet y Meta) han pasado de compartir potentes subidas en bloque a vivir historias muy diferentes.

Algunos analistas como los de JP Morgan creen que un optimismo demasiado desenfrenado se ha arraigado en Wall Street y expertos como los de Goldman creen que el mercado esté "sobrecalentado", un escenario que puede abrir una corrección, aunque la mayoría cree que seguirá creciendo, dados los buenos resultados empresariales. El PER (ratio precio beneficio) del S&P 500 supera las 34 veces frente al promedio histórico de 17,09. Es decir, casi el doble de sus cifras naturales, algo que ha despertado ciertos recelos entre algunos analistas.

En cualquier caso y volviendo a la 'advertencia silenciosa' que Buffett ha lanzado sobre Wall Street esta no es la primera vez que el Oráculo de Omaha explicita que no se siente cómodo en el contexto actual, con grandes movimientos movidos por la euforia o la decepción. "El mercado de valores es ahora mucho más grande que en nuestros primeros años, pero no es más estable emocionalmente ni está mejor educado", explicaba el inversor en la carta a sus accionistas a comienzos de 2023. "Por alguna razón ahora los mercados están exhibiendo un comportamiento más parecido al de un casino".

Bill Smead, CIO de Smead Capital Management concluye que, a pesar de que Buffett no menciona la palabra 'bajista' en ningún momento esa es su posición actual. "Ese es el motivo por el que está aumentando su posición de efectivo y diciendo que no ve buenas operaciones en el contexto actual.

Uno de los movimientos más reseñables en ese sentido es la venta de parte de sus títulos de Apple. La empresa fundada por Steve Jobs es una posición totalmente asegurada desde hacía años en su porfolio. Berkshire Hathaway redujo su posición sobre Apple, que representaba un 40% de su cartera, un 13% en los primeros tres meses del año. Esto es especialmente relevante pues supone la segunda desinversión consecutiva en la empresa, que ya cede un 10% en lo que va de año. Más allá de las caídas y, aunque Buffett ha insistido en el gran negocio que supone Apple, el mercado ha visto este movimiento como una señal del recelo sobre el principal motor que ha aupado al S&P 500, el sector tecnológico.

La IA, Powell y la sucesión

En cualquier caso, la advertencia silenciosa de Buffett no ha sido el único punto de una reunión para el recuerdo y de hecho, el mítico inversor se pronunció sobre diversos asuntos que también han sido de suma importancia para los mercados. Uno de los más importantes ha sido su punto de vista sobre la revolución tecnológica que está sacudiendo tanto Wall Street como el mundo empresarial: la Inteligencia Artificial.

Buffet, que se ha mostrado escéptico con otras grandes disrupciones tecnológicas, no ha dudado en señalar que también tiene dudas con respecto a la IA que "presenta un gran potencial para estafar a la gente". Buffett ha querido matizar y ha señalado que "obviamente tiene potencial para hacer cosas buenas… pero como alguien que no tiene un gran entendimiento sobre esto, veo un gran potencial en ambos sentidos (para bien y para mal) y simplemente no sé el camino que seguirá".

En ese sentido ha advertido de que a medida que vaya avanzando la tecnología, los estafadores podrán utilizar clonación de voz de un alto nivel e incluso manipular vídeos e imágenes para pedir dinero o información personal. Una serie de problemas en ciernes sobre una nueva tecnología que pueden reducir su potencial. Buffett comparó esto con el desarrollo de las armas nucleares. "No niego su importancia ni nada similar, pero dejamos salir al genio de la botella cuando desarrollamos armas nucleares, algo terrible y es eso lo que me asusta, que al igual que entonces no habrá marcha atrás".

Al margen de este tema, el inversor también se mojó respecto a la acción de la Reserva Federal que, ante una inflación que no termina de retroceder y una economía resistente está manteniendo altos los tipos. Buffett no ha dudado en elogiar la acción de su presidente, Jerome Powell al que calificó como "un hombre muy inteligente", algo que habría demostrado con sus últimos movimientos y pidió a los políticos que "ayuden a la Fed frenando el creciente déficit del país".

El magnate reconoció también que su principal derrota fue en Paramount, donde ha reconocido que debido a una decisión directa por su parte han vendido toda su participación con pérdidas. En 2022 Berkshire Hathaway compró cerca de 2.600 millones de dólares en acciones de la firma, convirtiéndose posteriormente en el mayor accionista. Desde entonces la guerra del streaming, las fusiones y otros problemas en el sector han derivado en una fuerte caída de la acción y en la retirada del dividendo. De hecho la compañía va a terminar en una fusión con Skydance para recuperarse tras una caída superior al 60% desde que Buffett entrase en su capital.

Aunque la gran revelación sobre la que ha arrojado luz el oráculo de Omaha reside en los próximos pasos en su sucesión. Buffett ha explicitado que a partir de ahora las decisiones sobre la cartera recaerán enteramente en Greg Abel. "Creo que la responsabilidad debería ser de él. Hasta ahora ha sido mía y yo he tomado decisiones sobre cómo manejarla pero debería ser él a partir de ahora". En ese sentido ha querido cerrar la puerta a una decisión por consenso o una gestión dividida de los activos del grupo, una opción que parecía más real que nunca. "No puede haber 200 personas tomando decisiones o que administren 1.000 millones cada una, es una fórmula que simplemente no funciona".

Respecto a cuándo dará el paso al costado, el presidente, de 94 años, reconoció que el momento está cerca a pesar de que cree seguir a la altura del puesto. "Veremos como lo hace la próxima dirección y no habrá que esperar demasiado para verlo". El empresario señaló que "yo me siento bien, pero sé algo sobre matemáticas (refiriéndose a su edad" y creo que no debería aceptar contratos de cuatro años".

Además, Buffett quiso rendir homenaje a su antiguo socio, Charlie Munger, que parecía postularse para extender su legado hace no tanto y que falleció en noviembre de 2023. "En términos de administración no había nadie mejor para hablar que con Charlie", además, "Munger era alguien infaliblemente honesto, un compañero y un amigo realmente valioso". Durante un momento en el que hablaba sobre Greg Abel, su actual sucesor, se refirió al mismo como Munger, en un desliz que resolvió afirmando que "estoy demasiado acostumbrado a esto". El propio Abel respondió a esta equivocación afirmando que "es un verdadero honor".